Финансовый план: виды, разделы и главные показатели. Финансовый план предприятия

Финансовое планирование - это разработка финансовых планов по отдельным аспектам финансовой деятельности, обеспечивающих выполнение финансовой стратегии предприятия в предстоящем периоде. Исходные предпосылки финансового планирования на предприятии:

- финансовая стратегия предприятия и система целевых финансовых нормативов, установленных на предстоящий период;

- финансовая политика по отдельным аспектам финансовой деятельности предприятия;

- планируемые объемы операционной и инвестиционной деятельности предприятия;

- показатели, характеризующие развитие финансового рынка в разрезе отдельных его сегментов;

- результаты финансового анализа за предшествующий период и оценка финансового состояния предприятия на начало планового периода.

Методы финансового планирования

В практике финансового планирования применяются следующие методы:

1. Метод экономического анализа - определяет закономерности и тенденции в движении натуральных и стоимостных показателей, а также внутренние резервы предприятия.

2. Нормативный метод . Сущность нормативного метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. Такими нормативами являются:

- ставки налогов и сборов,

- нормы амортизационных отчислений.

3. Метод балансовых расчетов . Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах на прогнозе поступления средств и затрат по статьям баланса на определенную дату и в перспективе. Большое внимание уделяют выбору даты, для соответствия периоду нормальной эксплуатации предприятия.

4. Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании издержек и расходов. Этот метод более информативен, чем метод балансовой сметы.

5. Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов для выбора из них оптимального. При этом критерии выбора задают различные. Например, в одном варианте заложен продолжающийся спад производства, инфляция и слабость национальной валюты; в другом же случае заложен рост процентных ставок, замедление темпа роста экономики, снижение цен на продукцию.

6. Экономико-математическое моделирование количественно выражает взаимосвязь между финансовыми показателями и основными факторами, которые их определяют.

Система финансового планирования

Финансовое планирование на предприятии включает в себя три подсистемы:

1. Перспективное финансовое планирование - разработка финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии представляет собой область финансового планирования, это часть стратегии экономического развития предприятия. Финансовую стратегию согласовывают с целями и направлениями, сформулированными общей стратегией.

Вместе с тем финансовая стратегия сама влияет на формирование общей стратегии экономического развития предприятия. Происходит это в силу того, что изменение ситуации на финансовом рынке влечет за собой корректировку финансовой, а затем, как правило, и общей стратегии развития предприятия. Финансовая стратегия представляет собой определение долгосрочных целей финансовой деятельности предприятия и выбор эффективных способов и путей их достижения.

2. Система текущего планирования финансовой деятельности предприятия основывается на разработанной финансовой стратегии и финансовой политике по отдельным аспектам финансовой деятельности. Это создание конкретных текущих финансовых планов, которые:

- определяют на предстоящий период источники финансирования развития предприятия,

- формируют структуру доходов и затрат,

- обеспечивают постоянную платежеспособность,

- определяют структуру активов и капитала предприятия на конец планируемого периода.

Результат текущего финансового планирования - разработка трех документов:

- плана движения денежных средств;

- плана отчета о прибылях и убытках ;

- плана бухгалтерского баланса.

Цель построения этих документов - оценка финансового положения предприятия на конец планируемого периода. Текущий финансовый план составляется на период, равный одному году, с разбивкой по кварталам, так как такая периодизация соответствует законодательным требованиям к отчетности.

3. В целях контроля за поступлением выручки на расчетный счет и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование , которое дополняет текущее. Это связано с тем, что финансируют плановые мероприятия за счет заработанных предприятием средств, что требует контроля за формированием и использованием финансовых ресурсов. Оперативное планирование финансовой деятельности заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению хозяйственной деятельности предприятия.

Оперативное финансовое планирование включает составление и исполнение платежного календаря , кассового плана и расчет потребности в краткосрочном кредите.

При создании платежного календаря решаются следующие задачи:

- организация учета временной стыковки денежных поступлений и предстоящих расходов предприятия;

- формирование информационной базы о движении денежных потоков и оттоков;

- ежедневный учет изменений в информационной базе;

- анализ неплатежей (по суммам и источникам возникновения) и организация конкретных мероприятий по их преодолению;

- расчет потребности в краткосрочном кредите в случаях временной "нестыковки" денежных поступлений и обязательств и оперативное приобретение заемных средств;

- расчет (по суммам и срокам) временно свободных денежных средств предприятия;

- анализ финансового рынка с позиции наиболее надежного и выгодного размещения временно свободных денежных средств предприятия.

Для выполнения платежного календаря составители следят за ходом производства и реализации, состоянием запасов, дебиторской задолженности.

Каждой из этих подсистем присущи свои формы разрабатываемых финансовых планов и четкие границы периода, на который эти планы разрабатываются.

Страница была полезной?

Еще найдено про финансовое планирование

- Внедрение программно-целевого (нормативного) подхода в систему финансового планирования на малых предприятиях

Без планирования невозможно эффективно осуществлять ни организацию ни контроль за деятельностью предприятия Финансовое планирование в частности занимает особое место в системе планирования поскольку разработка финансового плана позволяет - Краткосрочное финансовое планирование организации

NT №3 12 2014 В данной статье рассматривается краткосрочное финансовое планирование предприятия определяются основные возможности планирования и его необходимость в условиях рыночной экономики и - Финансовые потоки

Косвенный метод базируется на анализе статей баланса и отчета о финансовых результатах 3 Финансовое планирование выступая как метод управления финансовыми потоками компании представляет собой процесс оптимизации этих потоков - Финансовая политика предприятия

Оперативное финансовое планирование Здесь происходит состыковка показателей финансовых планов с производственными коммерческими инвестиционными строительными и другими - Управление финансами предприятия посредством разработки финансовой политики

Процессом в финансовом планировании называют последовательность заданий и процедур которые в совокупности обеспечивают начало развитие кульминацию и - Стратегический управленческий учет финансовых потоков - важное направление стратегического управленческого учета

Стратегическое планирование финансовых потоков направлено на разработку финансовых планов долгосрочного характера выполнение которых в свою очередь - Методология управления финансовыми результатами предприятия

Планирование прибыли - составная часть финансового планирования и важный участок финансово-экономической работы в организации Прибыль планируют раздельно по видам деятельности - Финансовое планирование и прогнозирование показателей рентабельности, платежеспособности и ликвидности

Финансовое планирование и прогнозирование показателей рентабельности платежеспособности и ликвидности Финансовое планирование на предприятии сводится к достижению основных целей рентабельность платежеспособность ликвидность Поэтому необходимо как - Модель автоматической финансовой отчетности предприятия

Отчет Ввод данных предназначен для финансового планирования предприятия и ввода данных первичных учетных документов остальные отчеты автоматически формируют финансовую отчетность - Ключевые аспекты управления прибылью организации

Н И Краткосрочное финансовое планирование в системе управления финансами организации Текст Н И Малых H A Проданова Аудит - Как наладить управление финансами в условиях кризиса

Если компания часто и в срочном порядке изыскивает внешнее финансирование то с оперативным финансовым планированием в ней явно не все благополучно Налицо необходимость пересмотреть подход к управлению денежными - Организация системы финансового контроля в современном крупном и среднем бизнесе

Т В Бюджетирование как инструмент финансового планирования в организации Интеграция и кооперация в решении социально-экономических проблем современного общества Международная научно-практическая - Риск снижения финансовой устойчивости предприятия в современных условиях

Факторы низкий уровень организации финансового планирования кризисная ситуация во взаиморасчетах предприятия неблагоприятная конъюнктура рынка неэффективность законодательства Кредитный риск связанный - Финансовый анализ в системе менеджмента организации

Финансовый директор должен знать методы анализа и оценки эффективности финансовой деятельности организации методы и порядок планирования финансовых показателей Характер требований предъявляемых к финансовому директору организации обусловлен ее размером и структурой - Управленческий анализ на российских предприятиях: становление и перспективы

Слуцкин М Л Финансовое планирование в рыночных условиях М Слуцкин Финансовый бизнес - 2003. - № 5. 10. - Регламент, который позволит оптимизировать оборотный капитал холдинга

ЯВА определяет документооборот и порядок принятия решений в рамках системы финансового планирования и учета текущего оборотного капитала 4.2.3. Система бюджетов должна быть иерархической и соответствовать - К вопросу исследования сущности финансового потенциала предприятия

Выявленный в процессе планирования не учтенный в процессе планирования а выявленный в процессе его выполнения Финансовый потенциал характеризуется реальными возможностями т е зафиксированным - Методика и методы оптимизации налогообложения как способа снижения налоговой нагрузки предприятия

Е В Налоговое планирование в системе финансового менеджмента организации Социально-экономические и правовые системы современное видение Е В Иванова - Мониторинг качества финансового менеджмента

Предлагается проводить ежеквартальный и ежегодный мониторинг качества управления финансовыми ресурсами по таким направлениям как финансовое планирование исполнение бюджета в части расходов исполнение бюджета в части доходов учет и отчетность - Финансовый анализ предприятия - часть 5

Учитывая это нужна научная организация работы по управлению финансовыми ресурсами которые обеспечит высокий уровень планирования финансовых ресурсов принятие оптимальных решений с учетом их экономического и социального эффекта Доброе знание

Планирование финансов – это процесс выбора целей в соответствии с их достижимостью, и в соответствии с имеющимися финансовыми средствами. Зависит от внешних условий и требует согласования с будущими финансовыми потоками. Также, характеризуется составлением и регулированием выполнения плана формирования доходов и расходов, которые учитывают фактическое финансовое положение, выраженное в денежном эквиваленте целей и средств их достижения.

Финансовое планирование может осуществляться как самостоятельно, так и с помощью финансового советника. В западных странах широко распространены ассоциации финансовых консультантов и всевозможные программы сертификации.

Бывает, что услуги по простым методам финансового планирования выполняют банки для своих клиентов. Первым банком в Российской Федерации, предлагающим услугу финансового планирования, стал Ситибанк. Основной его задачей было сбережение от продаж рискованной продукции проверенным клиентам. А с 2012 года Сбербанк предложил собственную автоматизированную программу планирования финансов в Интернет - банке.

Любая современная компания, которая ведет экономическую деятельность в той или иной области бизнеса, занимается планированием. Планирование в бизнесе играет если не ведущую, то, по крайней мере, важную роль в вопросах экономической эффективности и направлено на максимизацию эффективности, которую способен показать бизнес.

Финансовый план предприятия – это подвид группы управленческих, взаимосвязанных документов, который составляется и ведется для перспективного планирования и операционного управления доступными фирме ресурсами в денежной форме. Проще говоря, благодаря финансовому плану обеспечивается баланс между плановыми и фактическими поступлениями выручки, и с другой стороны – плановыми и фактическими расходами на деятельность компании.

Сбалансированность финансово-экономического состояния компании, которое достигается благодаря качественному финансовому планированию, пожалуй, является главным профитом использования такого инструмента менеджмента, как финансовый план предприятия.

Типы финансовых планов современного предприятия

Жесткая конкуренция на современном рынке заставляет предприятия работать гораздо усерднее, изыскивая ресурсы и возможности для повышения конкурентоспособности в рамках своей деятельности. Предметно финансовые планы, а также их вариативное использование в операционных вопросах бизнеса, позволяют решать эти управленческие задачи, основываясь именно на внутренних планах и ресурсах компании, по возможности избегая серьезной зависимости бизнеса от непрерывного потока заимствований. Или, если не решать, то, по крайней мере, формировать за счет инструментов финансового планирования баланс внутри экономических вопросов организации.

Стоит отметить, что финансовые планы на предприятиях отличаются не только размером периода планирования (длительностью), но и составом. Состав показателей или состав статей планирования будет отличаться по двум параметрам: назначение и степень детализации. Условно говоря, для одной компании достаточна группировка расходов «коммунальные расходы», а для другой – важно плановое и фактическое значение каждого показателя группировки: вода, электроэнергия, газовое снабжение и прочие. Поэтому главной классификацией финансовых планов принято считать классификацию по периоду планирования, внутри которой каждая конкретная компания самостоятельно выбирает степень детализации финансового плана.

Как правило, современные компании в России используют три основных типа финансовых планов:

- Фин. планы краткосрочных периодов: максимальный горизонт планирования составляет год. Используются для операционной деятельности и могут включать максимальную детализацию плановых и фактических показателей, которыми управляет команда компании.

- Фин. планы среднесрочных периодов: горизонт планирования больше года, но не более пяти лет. Используются для планирования в горизонте 1-2 года, включают инвестиционные и модернизационные планы, способствующие росту или укреплению бизнеса.

- Фин. планы долгосрочных периодов: самый длительный горизонт планирования, начинающийся от пяти лет, включающий в себя интерпретацию долгосрочных финансовых и производственных целей компании.

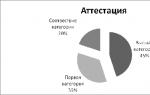

Рисунок 1. Виды финансовых планов современных компаний.

Разработка финансового плана современного предприятия

Разработка финансового плана предприятия – индивидуальный процесс для каждого отдельно взятого предприятия, зависящий от внутренних экономических особенностей и таланта специалистов финансового блока. При этом любой подход, даже самый экзотический, к процессу финансового планирования требует от финансистов включения обязательных, то есть идентичных для всех, финансовых данных при составлении финансовых планов:

- Плановые и оперативные данные объема производства и реализации;

- Плановые и фактические сметные данные подразделений;

- Данные бюджетов расходов;

- Данные бюджетов доходов;

- Данные по кредиторке и дебиторке;

- Данные бюджетов налогов и отчислений;

- Нормативные данные;

- Данные БДДС;

- Специфические данные управленческого учета конкретного предприятия.

Рисунок 2. Состав данных для финансового плана.

На практике роль финансовых планов в современном бизнесе огромна. Можно сказать, что финансовые планы постепенно вытесняют традиционные бизнес-планы, потому что содержат только конкретную информацию и дают возможность управленческим командам постоянно контролировать важнейшие значения. По сути, для менеджеров среднего и высшего звена система финансовых планов, составляемых на предприятии, является максимально динамичным инструментом. То есть любой менеджер, имеющий доступ к управленческой информации и компетенции для управления такой информацией, может непрерывно повышать эффективность работы вверенного ему подразделения благодаря использованию различных комбинаций инструментов финансового планирования.

Форма финансового плана предприятия и решаемые с помощью системы финансовых планов управленческие задачи

Сегодня не существует утвержденной формы или признанного эталона финансового плана для предприятия, а вариативность форм этого управленческого инструмента обусловлена внутренней спецификой предприятий. В практике управления встречаются традиционные табличные формы системы финансовых планов предприятий, собственные IT-разработки в виде специальных программ и связок этих программ, обеспечивающих импорт и экспорт данных, и специализированные коробочные программные комплексы.

Чтобы предприятие могло определить необходимую степень детализации собственного финансового плана, стоит перечислить перечень управленческих проблем, которые финансовый план поможет решить:

- Финансовый план решает проблему подготовки и внедрения на предприятии системы непрерывной оценки финансовых показателей компании;

- Финансовый план позволяет настроить процесс непрерывной подготовка прогнозов и планов деятельности компании;

- Определить источники поступления и объемы планируемых на предприятии финансовых ресурсов;

- Сформировать планы по потребности предприятия в финансировании;

- Запланировать нормативы в рамках предприятия;

- Изыскать резервы и внутренние возможности для повышения эффективности;

- Управлять плановой модернизацией и развитием компании.

Таким образом, система взаимосвязанных финансовых планов становится той частью системы управления предприятием, которая отражает и дает возможность управления всеми финансовыми, экономическими, производственными и хозяйственными процессами, как внутри предприятия, так и во взаимодействии компании с внешней экономической средой.

Финансовый план предприятия – образец

Чтобы составить качественный финансовый план рекомендуется использовать следующую последовательность действий:

1.Сформулировать цели составления финансового плана;

2. Конкретизировать состав показателей и степень детализации;

3. Изучить примеры и образцы финансовых планов;

4. Разработать пример формы финансового плана и согласовать внутри организации;

5. На основе обратной связи от пользователей образца финансового плана предприятия – разработать итоговый индивидуальный шаблон финансового плана компании.

Финансовые планы составляются не только для планирования работы отдельно взятой компании целиком, они могут выполнять разные задачи – быть основой проектов, расчетами внутри отдельных подразделений или отражать финансовые данные по отдельно взятой выпускаемой детали.

Рисунок 3. Пример табличного финансового плана небольшого проекта.

Выводы

Рыночная экономика диктует бизнесу новые требования к собственной организации. Высокая конкуренция заставляет бизнес ориентироваться на прогнозируемые результаты, что в свою очередь невозможно без планирования. Такая внешняя рыночная конъюнктура и побуждает компании заниматься финансовым планированием для обеспечения собственной эффективности.

Грамотные расчеты и планы способны обеспечить предприятию не только текущие операционные выгоды, но и помочь в управлении своими перспективами по производству работ и услуг, по денежному потоку, инвестиционной деятельности и в коммерческом развитии предприятия. Текущее финансовое состояние предприятия и соответствующий задел на будущее напрямую зависят от финансового планирования. Грамотно составленный финансовый план предприятия – это гарантия защищенности от бизнес-рисков и оптимальный инструмент управления внутренними и внешними факторами, влияющими на успех бизнеса.

Финансовое планирование напрямую связано с планированием производственной деятельности предприятия Все финансовые показатели базируются на показателях объёма производства, ассортимента продукции, себестоимости продукции.

Планирование финансовых показателей позволяет находить внутренние резервы предприятия, соблюдать режим экономии. Получение планового размера прибыли и других финансовых показателей возможно лишь при условии соблюдения плановых норм затрат труда и материальных ресурсов. Объём финансовых ресурсов, рассчитанных на основе финансовых планов, устраняет чрезмерные запасы материальных ресурсов, непроизводительные расходы, внеплановые финансовые инвестиции. Благодаря финансовому планированию создаются необходимы условия для эффективного использования производственных мощностей, повышения качества продукции.

Финансовое планирование представляет собой процесс разработки системы мероприятий по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности финансовой деятельности в предстоящем периоде.

Преимущества финансового планирования состоят в том, что оно:

· воплощает стратегические цели в форму конкретных финансовых показателей;

· обеспечивает финансовыми ресурсами, заложенными в производственном плане экономические пропорции развития;

· предоставляет возможность определения жизнеспособности проекта предприятия в условиях реальной рыночной конкуренции;

· служит очень важным инструментом получения финансовой поддержки от внешних инвесторов.

Планирование помогает предотвращать ошибочные действия в области финансов, а также уменьшает число неиспользованных возможностей.

В практике финансового планирования применяют следующие методы:

1. экономического анализа,

2. нормативный,

3. балансовых расчетов,

4. денежных потоков,

5. метод многовариантности,

6. экономико-математическое моделирование.

Метод экономического анализа используется для определения основных закономерностей, тенденций в движении натуральных и стоимостных показателей, внутренние резервы предприятия.

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъёкта в финансовых ресурсах и их источниках.

Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления седств и затрат по основным статьям баланса на определенную дату в перспективе.

Метод денежных потоков является универсальным при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидании поступления средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод дает на много больше полезной информации, чем метод балансовой сметы.

Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, для того чтобы выбрать из них оптимальный, при этом критерии выбора могут быть различными. Например, в одном варианте может быть учтен продолжающийся спад производства, инфляция национальной валюты, а в другом - рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию.

Методы экономико-математического моделирования позволяют количественно выразить взаимосвязь между финансовыми показателями и основными факторами, их определяющими.

Процесс финансового планирования состоит из нескольких этапов.

1.На первом этапе происходит анализ финансовых показателей за предыдущий период.

2.На втором этапе происходит составление основных прогнозных документов, таких как прогноз баланса, отчета о прибылях и убытках, движения денежных средств, которые относятся к перспективным финансовым планам и включаются в структуру научно-обоснованного бизнес-плана предприятия.

3.На третъем этапе происходит уточнение и конкретизация показателей прогнозных финансовых документов посредством составления текущих финансовых планов.

4.На четвертом этапе осуществляется оперативное финансовое планирование.

5.Завершается процесс финансового планирования практическим внедрением планов и контролем за их выполнением.

Финансовое планирование, в зависимости от содержания назначения и задач, можно классифицировать на перспективное, текущее (годовое) и оперативное.

Еще по теме Методы фин. планирования:

- 1. Сущность фин предприятия, фин отношения субъектов хоз деят-ти.

- Лекция № 17 Тема: Система плановых нормативов и показателей: Принципы и методы планирования, виды планирования

- Способы и методы стратегического планирования и планирования инновационных проектов

- Глава 11 ВИДЫ И МЕТОДЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ И ПРОГНОЗИРОВАНИЯ. БЮДЖЕТИРОВАНИЕ КАК НОВАЯ УПРАВЛЕНЧЕСКАЯ ТЕХНОЛОГИЯ ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

- 13.1 Задачи планирования. Задачи, принципы и методы планирования

- Авторское право - Адвокатура - Административное право - Административный процесс - Антимонопольно-конкурентное право - Арбитражный (хозяйственный) процесс - Аудит - Банковская система - Банковское право - Бизнес - Бухгалтерский учет - Вещное право - Государственное право и управление - Гражданское право и процесс - Денежное обращение, финансы и кредит - Деньги - Дипломатическое и консульское право - Договорное право - Жилищное право - Земельное право - Избирательное право - Инвестиционное право - Информационное право - Исполнительное производство - История государства и права - История политических и правовых учений - Конкурсное право - Конституционное право - Корпоративное право - Криминалистика - Криминология - Маркетинг -

Тридцать лет - это прекрасный возраст.

Вы молоды и успешны, вы в расцвете сил, перед вами открыты все двери. Ваши доходы регулярно увеличиваются вместе с повышением вашего профессионализма. Вы востребованы. Жизнь удалась. И, самое главное, вы уже знаете, чего хотите, и умеете наслаждаться жизнью.

Однако как бы ни сложилась ваша жизнь, какие бы вершины вы ни взяли, это только часть жизни, одна её сторона. Вторая сторона - это то, что с нами происходит, когда у нас совсем другие планы.

Случалось ли вам опаздывать на встречу, на свидание или на самолет? Разумеется, вы пунктуальный человек: собрались оперативно, вышли заблаговременно. Но - пробки. Сошедший с маршрута автобус. Машина, которая не завелась, хотя полностью исправна. Другие непредвиденные обстоятельства. А бывало ли так, что вам приходилось менять свои планы, потому что кто-то опоздал, не пришёл вовсе или просто передумал принимать ваше предложение? Наверняка. И невозможно точно сказать, в какой именно момент времени нас настигнет пресловутый форс-мажор.

И вообще, не всегда вы будете молоды и бодры. Так устроено человеческое тело: оно изнашивается, не остаётся ни былого задора, ни сил, а порой - и просто желания бежать или даже ползти вверх.

30 лет - это рубеж, на котором самое время создавать капитал и резерв, чтобы рассчитывать не только на свои недюжинные силы и возможности.

Давайте ответим себе на следующие вопросы.

Гарантирована ли вам постоянная работа и стабильный доход от неё?

Гарантировано ли вам постоянное увеличение дохода?

Владеете ли вы или члены вашей семьи страховой защитой на случай болезни, потери трудоспособности, стихийных бедствий или несчастных случаев?

Занимаетесь ли вы контролем своего бюджета хотя бы один раз в месяц?

Решает ли ваш бизнес или работодатель задачу вашего финансового обеспечения в будущем?

Есть ли у вас личная пенсионная программа?

Есть ли у вас финансовый план на 3, 5, 10 или более лет?

Ваши доходы и вложения защищены от инфляции?

Если хотя бы на один вопрос вы ответили «нет», значит, ваше счастливое будущее под угрозой.

Что делать?

Расти, развиваться, пользоваться возможностями, наслаждаться жизнью и заниматься планированием.

Итак, финансовое планирование. Что это? Это набор инструментов, которые в развитых странах и в России используются людьми для достижения их финансовых целей в течение жизни.

Как это работает?

В первую очередь проводится глубокий аудит вашего текущего финансового положения - доходы, расходы, активы, пассивы. Далее выявляются и обозначаются ваши личные финансовые цели в текущий момент и в перспективе. В соответствии с этими данными составляется ваша личная финансовая карта, двигаясь согласно которой вы достигнете всего, что запланировали.

В общих чертах дело обстоит именно так. Возможности уходят, перспективы становятся воспоминаниями, и только чёткое планирование даёт гарантированные результаты.

Несколько истин финансового планирования

- Всё решает время - уходящий и невосполнимый ресурс. Чем раньше вы начинаете создавать капитал, тем проще это сделать. Создать 1 миллион долларов проще, когда у вас в запасе 30 лет. Когда остаётся 20, 15 или 10 лет, сделать это сложно, а иногда попросту уже невозможно.

- Всё дело в доходности. При вложениях под 20–30% годовых в рублях или любой другой валюте нет гарантий ни сохранить, ни приумножить деньги. Такие вложения очень рискованны. Жизнь - это своего рода марафон. Важно двигаться с оптимальной скоростью, чтобы не надорваться. Оптимальный процент в инвестициях, то есть ежегодная доходность умеренного портфеля в среднем составляет 7–8% годовых в валюте (доллары, евро, фунты). Всё прочее - неоправданные риски.

- Инвестируйте регулярно. Идеальный период в инвестировании - ежемесячно.

- Планируйте автоматические накопления. Долгосрочные инвестиции на срок от 15 лет и более оптимальны. В таком периоде сглаживаются колебания фондового рынка.

- Инвестируйте в себя. Создавайте личный капитал. Существуют инвестиции в себя в плане знаний и развития, профессионального роста. Другой вид подобных инвестиций - создание будущего капитала и обретение финансовой свободы.

- Обезопасьте себя и свою семью от любых непредвиденных обстоятельств. Как говорится, в жизни всякое случается. Чтобы «всякое» не стало для вас фатальным, используйте страхование жизни и здоровья, страхование от потери трудоспособности.

Топ-5 заблуждений в области личных финансов

1. Крах мировой экономики . СМИ без устали пишут и говорят на эту тему (работа у них такая). Объективно же мировая финансовая система существует уже более 200 лет и будет существовать и дальше. Разумеется, время идёт, мир развивается и меняется, а вместе с ним преображается и мировая экономика. Она трансформируется в ответ на внешние факторы, и это нормально.

2. Деньги обесценятся. Важно отметить, что у каждой валюты своя инфляция. Если мы рассмотрим стабильные валюты развитых стран (например, доллары, евро, фунты, франки), то у них инфляция за последние десятилетия в среднем составляет 3%. Они стабильны и надёжны. Фунты, к слову, существуют более 300 лет в современном виде. В России инфляция высокая, более 15% в год с 1998 года, но постепенно и она будет снижаться.

3. Меня всегда спасут друзья и связи. Жизнь показывает, что постепенно люди «оседают» в семьях и думают в первую очередь об интересах своей семьи. Своя рубашка ближе к телу, как говорится. Особенно ярко это выражено после 40 лет. Так что ваши друзья и даже братья и сёстры вряд ли смогут поддержать вас финансово в полной мере. В моей практике встречались люди, которые в свои 50–55 лет рассчитывали на поддержку родственников. Кто-то и вовсе не получал её, а кто-то получал частично (по мере возможностей и желания близких и друзей). Поэтому рассчитывайте сами на себя в первую очередь.

4. Я всегда смогу позаботиться о себе и своей семье. Самое распространённое и самое вязкое заблуждение. В общем, вполне логично, что в силу физиологии нашего тела неизбежно наступает момент, когда мы не в состоянии заботиться даже о себе, не говоря уже о близких. На самом пике успеха случаются с людьми и болезни, и аварии, и другие несчастья.

5. Я ещё успею. Это в продолжение предыдущего пункта. Друзья мои, вы не управляете непредвиденными ситуациями. Единственное, что вы можете сделать - быть готовыми к ним. И ещё: время идёт быстрее, чем вам кажется.

То, что надо инвестировать, - это не возможность и не вариант. Это догма, которая, к слову сказать, исправно работает уже более 200 лет.

О целях и решениях

Конечно, у каждого они свои, но тем не менее есть общие моменты. Я с радостью расскажу о них.

1. Личный бюджет.

Ведите учёт доходов и расходов с помощью онлайн-сервисов личной бухгалтерии. Сэкономите массу времени (и денег, уверяю). Очень простая идея, как это сделать эффективной привычкой: доходы и расходы фиксируйте на телефон сразу по факту совершения покупки или получения денег. Раз в 2 недели просматривайте статистику в браузере. Вы будете тратить буквально 2–3 минуты в день, а взамен получите полное представление о своём бюджете. Наиболее подходящие программы для учёта: EasyFinance.ru, Zenmoney, MoneyWiz, HomeMoney, Дребеденьги, CoinKeeper. Выбирайте на вкус и цвет!

2. Финансовый резерв в банке.

Создайте финансовый резерв в размере своих расходов на 3–6 месяцев (максимум на 12 месяцев) и храните его в банке. Если ваш ежемесячный доход - 100 тысяч рублей, а расходы составляют 70 тысяч рублей в месяц, то финансовый резерв должен быть как минимум 210 тысяч рублей, а в идеале - 420 тысяч. Рекомендую в текущей ситуации хранить 30–40% резерва в рублях, а 60–70% - в долларах. Не гонитесь за процентной ставкой по депозиту, выбирайте надёжные банки с государственным участием.

3. Благотворительность.

Делайте добрые дела регулярно - я серьёзно. При небольших доходах считаю оптимальным выделять в среднем около 3–5% в месяц на благотворительные нужды. В добрые дела можно вкладывать не только денежный ресурс, но также время или иные виды ресурсов, доступные вам.

4. Страхование жизни (СЖ).

Оформите СЖ, и точка. Этот инструмент крайне важен. Это единственная гарантия возврата денег в вашу семью, если вдруг вас не станет. Особенно это важно, когда кто-то от вас финансово зависит (супруга, дети, родители). В развитых странах на каждого взрослого человека приходится в среднем более 2 полисов страхования жизни. В России пока что только 1% населения оформляет СЖ. Нам есть к чему стремиться.

Страхование жизни - это единственные гарантированные инвестиции в вашу абсолютную финансовую безопасность и стабильность. Страховая компания выплатит деньги вашей семье и выполнит ваши финансовые обязательства перед близкими, чтобы они жили благополучно в случае утраты кормильца.

5. Страхование здоровья.

Это финансовая защита на случай потери здоровья. Страховая компания выплатит вам денежную компенсацию, если вы получите травму или серьёзно заболеете. Это, как правило, разовая выплата, которую вы сможете использовать для лечения, восстановления своего здоровья, обеспечения жизнедеятельности в период болезни.

6. Добровольное медицинское страхование (ДМС).

Это страхование подразумевает оплату вашего лечения по счёту в медицинском учреждении. Это в полном объёме обеспечит вам первоклассную медицинскую помощь в любых клиниках мира в случае необходимости. И, разумеется, позволит сохранить все ваши резервы и сбережения.

7. Инвестиционный портфель.

Он состоит из портфеля взаимных фондов (или ПИФов). Это надёжный способ создания долгосрочного капитала. По сути, один из основных способов его создания, приумножения своей личной пенсии и достижения финансовой независимости и свободы.

8. Брачный контракт.

Да, в России это скорее редкость, чем норма. При этом в развитых странах финансовые отношения в семье планируют сразу. Этот инструмент позволяет избежать судебных тяжб и неприятностей в случае развода. Это культурно, это по любви, это нормально.

9. Образование детей.

Недалёк тот день, когда образование в России станет платным полностью. Разумеется, невозможно знать, какую профессию выберут ваши дети, но вы вполне в состоянии позаботиться о том, чтобы ваш ребёнок гарантированно получил достойное образование в любой области. Для этого необходимо создать накопления на эти нужды.

Так сколько денег потребуется? Если речь идёт об образовании в РФ, то наиболее престижное образование сегодня стоит около 3–4 миллионов рублей за 4–6 лет обучения. Значит, нужно накопить 50–60 тысяч долларов. Если это среднего уровня образование в Европе, например, в Германии, Люксембурге, Чехии, Финляндии, на Кипре, то в год оно будет стоить вместе с проживанием уже порядка 12–15 тысяч долларов. То есть нужно создать накопления в 60–100 тысяч долларов. Если брать самое престижное образование в мире - в США или Великобритании, - то оно обойдётся в 300–400 тысяч долларов за весь период. Да, кстати, надо учесть инфляцию по образованию. Она в среднем составляет 7,5% в год за последние 20 лет.

10. Наследство.

Если вы обладаете материальными активами, вам необходимо составить завещание на случай, если вас не станет. Даже если вам сейчас 25–35 лет и вы, конечно, собираетесь жить вечно. Бывают ситуации, когда люди в молодом возрасте уходят без видимых причин и без предупреждения. Создайте план Б заблаговременно, чтобы вашим близким удалось сохранить тёплые отношения и оставленное вами наследство не стало яблоком раздора в семье.

Помните, деньги дают возможности. Возможности получить то, что вы хотите, в любой момент. Деньги - это не цель, верно. Деньги - это средство достижения ваших финансовых целей.

И ни в коем случае не занимайтесь самодеятельностью в области личных финансов. Для создания эффективного финансового плана воспользуйтесь услугами специалиста - финансового консультанта, причем обязательно практика. Вы ведь зубы себе сами не лечите? А здесь разговор также идёт о здоровье - о вашем финансовом здоровье.