Практика Оценки. Как оценить стоимость компании по методу капитализации. Как оценить свой бизнес при продаже или привлечении инвестиций? Как узнать сколько стоит бизнес

Метод капитализации доходов – подход оценки стоимости бизнеса или инвестиционного проекта на основе приведения доходов к единой стоимости. Метод применяется для экспресс оценки стоимости бизнеса, инвестиционных проектов и недвижимости, а также для проведения сравнения о определения более инвестиционно привлекательных объектов. В данной статье мы сделаем акцент на разбор метода капитализации доходов для оценки бизнеса или уже существующего инвестиционного проекта.

Преимущества и недостатки метода капитализации доходов

Рассмотрим преимущества и недостатки метода оценки бизнеса на основе капитализации его доходов в таблице ниже ↓.

| Преимущества | Недостатки |

| Позволяет сравнить на основе доходов инвестиционную привлекательность бизнеса или инвестиционного проекта

Простота проведения расчета Применяется для развитых, крупных компаний, которые имеют достаточное количество финансовых данных для точного прогнозирования будущих доходов и темпа роста |

Применим при стабильно функционирующем предприятии (бизнесе), когда можно корректно прогнозировать будущие денежные поступления и доходы.

Не подходит для оценки венчурных проектов и стартапов, которые не имеют денежных потоков совсем, еще не создали устойчивую сбытовую сеть и равномерные поступления доходов Объекты оценки находятся на модернизации и реконструкции Не походит для оценки бизнеса с убытками Не подходит для оценки бизнеса с активным реинвестированием и изменчивым темпом роста |

Из-за того что на практике сложно получить постоянные финансовые данные, поэтому в оценке чаще применяют метод дисконтирования денежных потоков.

Следует заметить, что метод капитализации доходов для оценки бизнеса является разновидностью метода дисконтирования денежных потоков с условием того, что темп роста доходов постоянный.

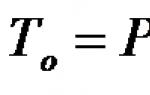

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

V (англ. value ) – стоимость бизнеса (проекта);

I (англ. income ) – доход;

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

| Показатель модели | Описание | Измерение | Особенности применения |

| Стоимость бизнеса | Показывает рыночную стоимость имущества компании | ||

| Доход | Рассчитывается на основе показателей отчета о финансовых результатах (форма №2). Доход может быть следующих видов:

· Выручка от реализации продукции / услуг · Чистая прибыль компании (стр. 2400) · Прибыль до уплаты налогов (стр. 2300) · Размер дивидендных выплат · Денежные потоки Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет) |

||

| Ставка капитализации | Необходимо определить метод расчета коэффициента. Он зависит от того для какого периода данных будет расчет (по ретроспективным или прогнозным данным дохода) |

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

| Вид данных | Направление применения |

| Ретроспективные данные (исторические) | Для оценки существующих компаний с финансовой отчетностью за несколько последних лет.

Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент. |

| Прогнозные данные | Применяется для оценки будущей стоимости инвестиционного проекта и его инвестиционной привлекательности.

Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года. |

| Комбинирование ретроспективных и прогнозных данных | Применяется для оценки инвестиционной привлекательности предприятия.

Используются и как ретроспективные данные, так и прогнозные. |

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты, потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

Методы расчета ставки капитализации

Ставка капитализации – текущая норма доходности капитала бизнеса. Ставка капитализации представляет собой стоимость капитала (имущества) на момент оценки.

Расчет по методу рыночной экстракции

Данный метод применяется для расчета стоимости бизнеса на основе существующих сделок на рынке по продаже / покупке таких же видов бизнеса. При этом необходимо знать показатели дохода у продаваемых бизнесов или проектов. Способ применяется для тиражируемого бизнеса, например для франшизы.

Коэффициент капитализации рассчитывается по следующей формуле:

R – ставка капитализации;

V – стоимость компании;

I ai – размер дохода созданный i-й компанией аналогом;

V ai – стоимость продажи на рынке i-й компании;

n – количество аналогичных компаний.

Расчет коэффициента как среднерыночная цена проданных компаний довольно трудоемкий процесс и часто может быть нехватка финансовых данных по доходам или объему сделок аналогичных предприятий. Второй способ расчета на основе ставки дисконтирования более распространен на практике.

Расчетный метод определения коэффициента капитализации

При использовании данного метода необходимо рассчитать ставку дисконтирования. Коэффициент капитализации будет равен разнице между нормой прибыли и средними темпами роста доходов (чистой прибыли). Более подробно про способы расчета ставки дисконтирования читайте в статье: → « ». Формулы расчета следующие:

|

Формула №1 |

Формула №2* |

R – ставка капитализации; на основе прогнозируемой доходности ); |

R – ставка капитализации; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе ретроспективных данных дохода ). |

*можно заметить что вторая формула соответствует .

Наиболее часто применимы следующие методы оценки ставки дисконтирования:

- (CAPM, модель Шарпа) и ее модификации.

- Метод кумулятивного построения.

Какое отличия ставки капитализации и ставки дисконтирования?

В таблице ниже представлены различия между понятиями ставки дисконтирования и ставки капитализации ↓.

Пример расчета стоимости компании в Excel для ПАО «КАМАЗ»

Для практики рассмотрим оценку стоимости компании ПАО «КАМАЗ» в Excel. Для этого необходимо получить финансовую отчетность функционирования предприятия за последние несколько лет. Для этого можно зайти на официальный сайт компании. Возьмем 2015 год 1 и 2 квартал. Из-за того что чистая прибыль имеет высокую волатильность, то возьмем изменение выручки предприятия и определим средний темп ее роста.

Темп изменения выручки (g) = LN(C6/B6)

Средний размер выручки =СРЗНАЧ(B6:C6)

На следующем этапе необходимо рассчитать ставку дисконтирования. Так как ПАО «КАМАЗ» не имеет достаточно волатильных акций на фондовом рынке, то для расчета нормы дисконта можно применить кумулятивный метод оценки. Для этого необходимо оценить риски по следующим направлениям ⇓.

|

Вид риска |

Интервал оценки, % | Параметры риска | Значение оценки для предприятия, % |

Пояснение к оценке |

| Безрисковая ставка * | Доходность по облигациям ОФЗ ЦБ РФ | 8,5 | — | |

| Ключевая фигура, качество и глубина управления | Распределенность управленческих решений | Структура управления распределена между 11 членами совета директоров | ||

| Размер предприятия и конкуренция на рынке | Оценка размера предприятия (микро, среднее, крупное) и характерное для них влияние конкурентного риска на рынке | ПАО «КАМАЗ» относится к крупных и стратегическим предприятиям, уровень риска конкуренции низкий | ||

| Финансовый анализ компании | Оценка финансового состояния предприятия и структуры заемных и собственных средств | Финансовое состояние предприятия не стабильное: высокая доля поддержки государства (субсидии), высокая доля заемного капитала, выручка имеет неравномерное поступление | ||

| Товарная и территориальная диверсификация | Оценка ассортимента продукции и сбытовой сети | Предприятие имеет контракты с международными партнерами, функционирует как на региональном так и на международном рынке. Ассортимент продукции широкий | ||

| Диверсификация клиентуры (объем рынка) | Оценка спроса на рынке на производимую продукцию, количество потенциальных клиентов и объем рынка | Развит ка корпоративный так и потребительский сегмент потребления | ||

| Устойчивость прибыли | Оценка факторов формирования выручки и чистой прибыли предприятия. Прогнозирование направления изменения | Наблюдается положительный тренд роста чистой прибыли за последние 4 года. Поступление прибыли неравномерно. Высокий процент изменение прибыли | ||

|

∑ Итого ставка дисконтирования: |

||||

*безрисковая процентная ставка берется как доходность государственных облигаций ОФЗ (см. → изменение доходности) или доходность высоконадежных вкладов в ПАО «Сбербанк» с кредитным рейтингом А3.

Коэффициент капитализации = ставка дисконтирования — средний темп роста

Коэффициент капитализации = 18-15 = 3%

Стоимость компании = D6/C8

Стоимость компании составила 486508123 тыс. руб.

На рисунке ниже рассчитаны основные показатели для оценки стоимости компании ⇓.

Выводы

Метод капитализации дохода применяется для оценки компаний с устойчивыми денежными поступлениям за период 5 и более лет. В ситуации высокой конкуренции прибыли компаний имеют сильную волатильность, что затрудняет адекватное применение данного метода. Также подход имеет множество корректировок дохода и экспертных решений в оценке рисков, что делает его субъективным в принятии решений. Наибольшую точность метод имеет при рыночной оценке коэффициента капитализации и стоимости компании в сопоставлении с аналогичными.

Раз в год - для управленческого анализа

Кто-то из мудрых заметил, что скорее цели достигнет не тот, кто двигается быстрее, а тот, кто двигается в нужном направлении. Прежде чем ответить на вопрос, как оценить бизнес, необходимо понять, а для чего проводится оценка.

В общем случае оценка стоимости проводится в двух ситуациях - при совершении сделки (это может быть купля-продажа, залог, сделка слияния и поглощения и пр.) или при принятии управленческого решения. В первом случае, как правило, необходимо привлекать профессионального оценщика, который, с одной стороны, выступает независимым арбитром для сторон сделки, а с другой - обладает необходимым методическим инструментарием для всесторонней оценки. Во втором случае речь идет о величине стоимости, которая служит ориентиром для владельцев и топ-менеджеров бизнеса. Такая стоимость может быть рассчитана предпринимателем самостоятельно. Именно о такой оценке пойдет речь в статье.

Целью любой предпринимательской деятельности является извлечение прибыли. Чистая прибыль в итоге идет либо на уплату дивидендов собственникам, либо на повышение капитализации компании. Капитализацию публичных, котируемых компаний выяснить достаточно просто. Например, у Газпрома 23,6 млрд. акций, которые котируются на день написания статьи в районе 152 рубля за акцию. Таким образом, капитализация Газпрома составляет 3,6 трлн. рублей. Все просто. Ответ на вопрос, сколько стоят «акции» кафе, СТО, прачечной сложнее, но гораздо важнее для владельца малого бизнеса.

Универсальной формулы, подставив в которую пару цифр, владелец получит точную стоимость своего бизнеса, не существует. Представьте, что бизнес - это ребенок: этот посильнее, этот поумнее, этот пошустрее. Кто скажет, что пятерка по математике важнее, чем пятерка по физкультуре? Может ли существовать единый метод определения стоимости бизнеса по производству автомобилей, IT-компании и туристической фирмы? Видимо, нет.

Оценка бизнеса базируется на использовании трех основных подходов: затратного, сравнительного и доходного. Каждый из этих подходов отражает разные стороны оцениваемой компании, а именно: сторону продавца, покупателя и рынка. В рамках настоящей статьи рассмотрен всего один метод сравнительного подхода. Для определения цены сделки - это мало, а для проведения управленческого анализа, хотя бы раз в год - вполне достаточно.

Но прежде всего, необходимо установить некоторые ограничения и допущения.

Во-первых, формулы есть формулы. Оценочные формулы применимы к бизнесу, который имеет рыночную стоимость или, другими словами, может быть продан. Однако на практике малый бизнес, генерирующий доходы и эффективно использующий активы, не всегда может быть продан в силу ряда причин. Например, доходы оцениваемого бизнеса могут зависеть от уникальных способностей собственника (никому не нужен бизнес по производству сувениров, если единственным виртуозом-мастером является владелец). Или в ряде случаев покупателю невыгодно приобретать уже существующий бизнес по расчетной цене, так как он достаточно легко может быть открыт с нуля.

Во-вторых, оценка «как есть». Бизнес, как и живой организм, может находиться в разных состояниях. Может быть здоровым, а может сильно болеть. Одно дело оценивать действующее, только переоборудованное предприятие с отлаженным производственным циклом, а другое - предприятие с судебными приставами на пороге. В статье речь идет об оценке бизнеса в состоянии «как есть», т.е. при условии постоянства основных факторов, этот бизнес формирующих.

В-третьих, лучше владельца бизнес никто не знает, даже налоговая инспекция. Поэтому расчет стоимости бизнеса должен производиться исходя из реальных чисел и фактов, а не данных бухгалтерской отчетности.

Слагаемые стоимости бизнеса

Определение стоимости малого бизнеса на основе простых мультипликаторов

Формула расчета стоимости малого бизнеса такова:

V Б = V РА +V ТЗ +(V ДЗ -V КЗ)+V ДС +V НИ,

V Б - стоимость бизнеса

V РА - расчетные активы

V ТЗ - товарные запасы

V ДЗ - дебиторская задолженность

V КЗ - кредиторская задолженность

V ДС - денежные средства на счете и в кассе

V НИ - рыночная стоимость недвижимого имущества.

Анализ формулы лучше производить с последнего слагаемого.

Как правило, малый бизнес строится на арендованных помещениях, поэтому показатель V НИ равен 0. Если же бизнес строится на собственных помещениях, то их стоимость просто прибавляется. Стоимость недвижимости достаточно просто определить, обратившись в риэлторское агентство.

Вполне возможно, что оцениваемая организация обладает некоторым объемом денежных средств в кассе, на расчетном счете или в банковских депозитах. Их сумма составляет величину V ДС.

Как правило, ни одно предприятие не может существовать без долгов. При этом у предприятия могут иметься как собственные долги (кредиторская задолженность), так могут быть должны и предприятию (дебиторская задолженность). Их разность и составляет величину V ДЗ -V КЗ.

Некоторые виды малого бизнеса предполагают наличие значительного объема товарных запасов. Их стоимость также стоит прибавить к стоимости бизнеса V ТЗ.

И наконец, главный показатель V РА, который определяет стоимость труда предпринимателя по организации продаж, постановке бизнес-процессов, найму персонала и пр., - стоимость расчетных активов. Базой для их расчета, как правило, служит среднемесячная выручка или годовая чистая прибыль. Умножив соответствующий показатель, получаем последнее слагаемое формулы.

Например, оценивается кафе, расположенное на собственных площадях (150 кв. м) в Засвияжском районе города Ульяновска (4,5 млн. рублей). Средняя месячная выручка кафе за последние полгода составляет 0,4 млн. рублей. Выручка предприятия выросла на 5% за полгода. Сложился круг постоянных клиентов, которые приносят не менее 30% выручки. Предприятие имеет непогашенный кредит в размере 1 млн. рублей. На дату оценки в кафе закуплено продуктов и алкоголя на 0,3 млн. рублей. Имеются денежные средства на счете в размере 0,2 млн. рублей.

Стоимость такого бизнеса составит от 5,2 млн. до 6,8 млн. рублей

При этом, учитывая положительную динамику выручки, а также наличие постоянных клиентов, наиболее вероятная стоимость бизнеса приближается к средней величине.

Поскольку рассматриваемый метод предлагает собственнику диапазон ценовых мультипликаторов, перед ним неизбежно возникнет проблема выбора наиболее объективной величины, применимой к конкретной фирме. Для решения данного вопроса целесообразно рассмотреть наиболее существенные факторы, от которых зависит рыночная стоимость:

1. Качество удобств, предлагаемых оцениваемой фирмой

2. Динамика денежных потоков, генерируемых бизнесом

3. Состояние товарных запасов фирмы

4. Уровень конкуренции

5. Возможность создания аналогичного бизнеса

6. Региональные тенденции развития экономики

7. Состояние отрасли и перспективы ее развития

8. Условия аренды

9. Местоположение

10. Фаза жизненного цикла бизнеса

11. Ценовая политика

12. Качество товара

13. Репутация

Как видите, оценка своего бизнеса - вполне посильная задача.

В случае возникновения вопросов обращайтесь по адресу [email protected].

Стоимости бизнеса предполагает проведение определенного, довольно трудоемкого процесса, помогающего владельцу определить стоимость компании, фирмы или некого предприятия. Потребоваться она может в разных ситуациях. бизнеса может потребоваться в том или ином случае, так как руководитель должен знать этот показатель, чтобы принимать решения, связанные с продажей или приобретением прав собственности. Можно сказать, что такая оценка представляет собой итог работы, проводимой компанией на протяжении всего времени существования.

Особенности

Оценка стоимости бизнеса - это понятие, под которым подразумевается выполнение определенных заданий.

Первоначально она состоит в анализе контрольного пакета акций предприятия или компании. Решение этой задачи позволяет получить верное и максимально четкое представление о цене всего бизнеса.

После этого проводится оценка пакета акций, названного миноритарным. Оценивается и комплекс имущества. В данном случае активам бизнеса уделяется особое внимание. В качестве таковых выступают различные постройки, сооружения, сети, транспортные средства, земельные участки, оборудование. Помимо имущества оцениваются и финансовые маршруты компании. Кроме всего вышесказанного определяется еще и рыночное состояние, а также состояние дисконта. Этот процесс принято называть оценкой акций фирмы, котирующихся на рынке.

Бизнес как товар

Оценка стоимости бизнеса проводится и при условии его восприятия в качестве товара. При открытии компании в нее вкладывается определенный капитал, который в дальнейшем необходимо вернуть. Более того, объект оценки стоимости бизнеса, будь это компания или предприятие любой сферы деятельности, должен приносить прибыль, иначе нет смысла ее основывать. Изначально неизвестно, какое количество доходов будет получено, поэтому открытие любого бизнеса является рисковым мероприятием. Однако современные методы оценки стоимости бизнеса позволяют заранее получить информацию о будущей прибыльности, после чего можно принимать окончательное решение.

Сам по себе бизнес представляет определенную систему, которая может быть реализована в рыночных рамках в качестве отдельного элемента, целого комплекса либо подсистемы. Товаром может именоваться либо целое предприятие, либо его отдельные элементы. Масса внешних и внутренних факторов оказывает воздействие на уровень прибыльности и потребности определенного дела.

К внешним принято относить нестабильную в стране, что довольно часто случается. Это вызывает определенную неустойчивость бизнеса. Государство обязано это учесть в регулировке бизнес-процессов. Часто какое-то предприятие оказывается способным повлиять на рыночную отрасль или рынок в целом. Поэтому он способен оказать влияние на экономическую ситуацию в стране.

Важность оценочных мероприятий

Оценка стоимости бизнеса представляет собой необходимую и полезную процедуру. Это могут доказать определенные примеры того, что дает эта процедура:

- с ее помощью управление бизнесом может стать гораздо эффективнее;

- с ее помощью можно легко принимать определенные инвестиционные решения;

- посредством оценки можно составить продуктивный бизнес-план;

- посредством оценивания бизнеса можно плавно перейти к реорганизации компании;

- с ее помощью можно выявить то, насколько фирма является кредитоспособной;

- оценка позволяет произвести налоговую оптимизацию бизнеса.

Методы оценки стоимости бизнеса предполагают несколько этапов. Для начала проводится сбор документации, дающей необходимую информацию о фирме или предприятии. Далее проводится анализ и полное изучение рынка, на котором базируется деятельность фирмы. На следующем этапе наступает время проведения расчетных операций. Далее необходимо утвердить результаты, получаемые в итоге предыдущей процедуры. И на последнем шагу составляется отчет, который и служит в качестве оценки бизнеса.

Основные методики

Предприятие или фирма оценивается при помощи трех затратного и сравнительного. Можно описать каждый из них в общих чертах, а далее рассмотреть подробнее.

Предполагает оценку затрат, понесенных бизнесом. Очень часто активов не соответствует рыночной цене. В этом случае оценка предприятия представляет собой тщательную и детальную переоценку. Этот способ обладает одним достоинством - он основан на реальных активах.

Сравнительный анализ предполагает сравнение оцениваемого бизнеса с аналогичным предприятием или компанией, присутствующей в данное время на рынке. Сведения потребляются из сделок, касающихся активов, фондовых рынков и рынка поглощения.

Существует еще и доходный подход. Оценка стоимости бизнеса в данном случае проводится после расчета доходов, ожидающихся от работы предприятия. Основным фактором, определяющим оценку бизнеса в значительной степени, является прибыльность компании. Получается, чем выше прибыль, тем более высокая получается финальная оценка стоимости бизнеса.

Немного истории

Оценка стоимости бизнеса предприятия может оказаться довольно полезной не только для продавца, но и для покупателя. Имеется довольно любопытная информация, которая касается этого факта. Это касается тех моментов, которые ранее мало кому были известны. Именно поэтому стоит немного окунуться в историю.

Довольно сложно определить, когда именно оценочные услуги в данной области появились, а также кто их предложил впервые. Однако современные подходы к оценке стоимости бизнеса закладывались еще в двадцатых годах прошлого века в Америке. Именно в то время в США вышел запрет на алкогольную продукцию, о котором всем известно, что вызвало крах на алкогольном рынке. На тот момент казалось, что в оценке бизнеса нет никакого смысла, однако экономика не стала бы рыночной, если бы ее участники не искали альтернативных путей.

Оценить стоимость алкогольного бизнеса пришлось довольно скоро после «винно-водочного» коллапса. Многие фабрики, которые были заняты производством алкогольной продукции, в 1920 году получили налоговые льготы от государства за ущерб, который был им нанесен. Конечно, все компании были разных размеров, поэтому и сумма льгот требовалась различная, одновременно с этим все должно было быть обосновано по закону, чтобы не оставить никого в обиде. Именно в это время и потребовалась оценка стоимости бизнеса предприятия. Именно тогда зародились термины, которые и до сих пор активно используются, к примеру «гудвилл» или стоимость деловой репутации, которая подразумевала оценку нематериальных активов.

Такие принципы оценки стоимости бизнеса учитывают целую совокупность факторов, которые дают представление о будущем увеличении прибыльности определенной фирмы в сравнении со средними показателями аналогичных компаний. Оценка бизнеса обязательно учитывает такие важные моменты, как репутация компании, узнаваемость торговой марки, выгодное расположение и прочие. Даже сейчас большинство уверено в том, что в основе подобного исследования заложены такие элементарные понятия, как задолженности и активы.

Но мы уже успели привыкнуть к тому, что оценка часто представлена многообразием форм, среди которых самыми заметными являются измерения суммы денег и доходов, полученных с помощью данного бизнеса, поступающих в данный момент и ожидаемых в будущем. Однако когда речь заходит о стоимости профессионалы стараются учитывать такие вещи, как стабильность рабочего состава, имя торговой марки, а также прочие не менее важные факторы, способные сильно повлиять на конечные результаты, которые дает оценка стоимости бизнеса.

Как стали считать?

Все эти заключения и нововведения стали основой для того, чтобы в двадцатых годах в Америке был выпущен меморандум, в котором были изложены принципиально новые идеи в оценке бизнеса. Они касались и нематериальной стоимости. Получается, что современные принципы оценки стоимости бизнеса закладывались еще век назад, и они оказались настолько разумными, что распространились по всему миру, приобретя множество поклонников, поправок, доработок, нововведений и разработок. Получается, что экспертная оценка бизнеса на данный момент является важным моментом для предприятий, которые заботятся о прибыльности своей деятельности.

Итак, можно привести пример оценки стоимости бизнеса, чтобы лучше понимать, что подразумевается под этим процессом. Допустим, вы стали обладателем акций какой-то крупной компании А. Конечно, вам интересна стоимость вашего пакета акций. Для этого вы будете читать газеты, изучать информацию в Интернете для получения представления о стоимости акций, которую будет уместно запросить при желании продать ценные бумаги. При этом не происходит оценка бизнеса предприятия.

Помимо этого, если речь идет о частной фирме, то тут применимы совершенно иные законы, неизвестные недобросовестному или неопытному оценщику. Из-за этого довольно часто возникает путаница в самом процессе оценки бизнеса, а также появляются ошибки, характерные для данного процесса. Можно перечислить несколько наиболее распространенных мифов в данной области.

Миф первый

Оценка стоимости бизнеса предприятия должна совершаться лишь тогда, когда он готов к продаже, либо кредитору требуется провести данную процедуру перед тем, как наложить на чтобы обеспечить долг. Конечно, эта причина является наиболее распространенной и важнейшей. Если до такого момента ни разу не проводилась оценка стоимости бизнеса, то можно быть полностью уверенным, что его владельца не интересовали вопросы, касающиеся минимизации расходов на имущество, планировки земельной собственности, а также прочих. Если бизнес должен и в будущем приносить доход, то владелец должен быть заинтересован в его оценке.

Миф второй

Владельцу предприятия известно, что стоимость бизнеса в данной индустрии равняется двойному годовому доходу компании. Поэтому он убежден, что нет необходимости в найме постороннего человека для того, чтобы им была проведена оценка стоимости бизнеса. Конечно, подобные показатели существуют, и они особенно распространены среди брокеров, экономических обозревателей и иных специалистов, которые привыкли составлять усредненные списки, придерживаясь промежуточных показателей даже в таких тонких вопросах.

Но следует определиться и с тем, что под собой скрывает «средний показатель»? Этот термин подразумевает, что часть предприятий находится ниже этого уровня, а часть выше. Получается, что обобщенные данные статистики являются показателями для выявления определенных итогов, однако они не способны рассказать о какой-то конкретной проведенной сделке.

Каждый отдельный бизнес индивидуален, поэтому оценка должна разрабатываться под этот конкретный случай, используя специальный проект, а не по какому-то шаблону. В противном случае велика вероятность споров, недомолвок и неточностей.

Миф третий

Конкурент продал свой бизнес 6 месяцев назад по цене, которая равна тройному годовому доходу компании. Ваш бизнес не хуже, поэтому и меньшую цену на него вы устанавливать не готовы. Этот миф тоже требуется развеять. Естественно, нужно быть уверенным в себе и собственном деле, однако случившееся полгода назад не может быть актуально на данный момент.

Оценка и управление стоимостью бизнеса требует ответить на несколько вопросов:

- Какой является прибыль на данный момент?

- Какой планируется прирост прибыли в будущем?

- Какова рентабельность ожидаемая потенциальными покупателями, которые приобрели ваш бизнес?

Во время оценки очень важно быть осведомленным не только в области внутренних показателей убытков и доходов фирмы, но и в целом в экономической ситуации, как в рамках страны, так и целого мира. Получается, что оценка и управление стоимостью бизнеса предполагает учет не только местными показателями и сведениями из бухгалтерии, не только данными о ближайших конкурентах, но и более всеобъемлющими и глобальными фактами.

Миф четвертый

Считается, что стоимость бизнеса находится в прямой зависимости от целей его оценки. Естественно, бесконечно ведутся разговоры о какой-то однобокости и необъективности проводимых оценок. То, что для продавца будет очень выгодным, оказывается невыгодным для покупателя, и наоборот.

Цели оценки стоимости бизнеса таковы, чтобы не предоставлять какой-то выгоды конкретному лицу, а делать все объективно. В идеале при проведении качественной оценки вы получите так называемую рыночную стоимость предприятия. Стоимость можно назвать справедливой только в том случае, когда покупатель и продавец владеют информацией обо всех условиях проводимой сделки, и знают, что и как на данный момент происходит на рынке. При этом ни одна из сторон не должна заключать договор по принуждению.

Только в этом случае оценка стоимости бизнеса компании позволит обеим сторонам узнать все, что им необходимо. Все обоснования должны быть релевантными текущей ситуации, так как это экспертное мнение уже никем не будет переправляться.

Миф пятый

Если бизнес приносит убыток, то нет смысла в его оценке. На самом деле частные компании, которые рассматриваются в общей массе, могут оказаться не слишком рентабельными в сравнении с собратьями. При оценке производится исследование всех движений капиталов фирмы, что позволяет узнать не только размер прибыли, но и рентабельность инвестиционного капитала. Этот термин обозначает отношение чистой операционной прибыли к среднему общему капиталу, который вложен в предприятие или определенный вид деятельности, то есть частное от деления чистой операционной прибыли на объем инвестиций. Это сложный вопрос, решение которого сможет осилить не каждый бизнесмен. Именно для этого оценка инвестиционной стоимости бизнеса обычно производится сторонними компаниями, которые специализируются в данной области не первый год.

Продавец посредством проведенной оценки бизнеса предприятия сможет убедить покупателя в легитимности и юридической грамотности производимой сделки, а также обосновать цену, которую он запрашивает. Не стоит забывать только о том, что эти мероприятия должны проводиться неоднократно.

В данном случае можно выделить несколько наиболее значимых моментов. Посредством такой оценки можно определить стоимость фирмы. Многие предприниматели не представляют, сколько их бизнес может реально стоить. Помочь в решении этого вопроса способны оценочные компании.

Основы оценки стоимости бизнеса таковы, что позволяют фирме отыскать свою рыночную нишу, в которой она будет хорошо ориентироваться. Каждому бизнесмену требуется знать о том, как обстоят дела на рынке, а также о том, как работают коллеги и конкуренты, чего требуют потребители. Именно подача информации о текущей обстановке и является одной из обязанностей фирм, которые занимаются оценкой бизнеса.

Оценка и управление стоимостью бизнеса требуется для выявления текущего финансового положения компании, постановки какого-то внутреннего диагноза, к которому требуется прислушиваться в обязательном порядке, чтобы использовать правильные методы лечения или профилактики.

Добросовестный предприниматель заинтересован в проведении таких мероприятий, так как они помогают не только расширить кругозор, но и дают представление о текущей ситуации в коммерческих кругах. Профессионал из сферы оценки предоставит вам полную информацию о том, как меняется ситуация в стране и в мире, в вашей отрасли, а также какие изменения претерпевает ваша фирма, даже если она весьма консервативна. Предварительно вам могут показать пример оценки стоимости бизнеса.

Информация, которая получается в процессе этих мероприятий, оказывается незаменимой для использования в судах, а также при регулировании вопросов, которые сопряжены с налогообложением или финансированием. Проведенная оценка способна стать вашим надежным свидетелем или незаменимым помощником-консультантом. Для этого может использоваться доходный подход.

Оценка стоимости бизнеса, если она проводится регулярно, пригодится в ситуации, когда требуется принятие срочного решения о купле, продаже иди объединении компаний. Иногда бывает так, что вся эта информация требуется здесь и сейчас, иначе сделка может сорваться, поэтому времени на вызов оценщиков и проведение их работы просто не остается. Если у вас на руках будут документы, содержащие информацию об актуальной оценке, то воспользоваться ними будет довольно просто, потребуется только внести в них определенные поправки.

Выводы

Бизнес - это не простое явление, с которым мы каждый день сталкиваемся. Собственное предприятие - это дело, которое требует затрат не только финансовых, но и временных, обеспечивающее настоящее и будущее для вас и вашей семьи. Поэтому любые оценочные мероприятия важно проводить регулярно, используя для этого профессиональные ресурсы, которые ставят перед собой нужные задачи.

Оценка стоимости бизнеса, проводимая настоящими экспертами, дает важную и полезную информацию, которая пригодится в различных ситуациях. Это может быть необходимость в заключении какой-то сделки, продажа компании, прения с налоговыми органами или поиск инвесторов, для которых полезно знать, что ваше дело способно увеличить их капитал, и тут используются различные подходы к оценке стоимости бизнеса.

Стоимостные факторы бизнеса

Если квартиру или машину человек в состоянии оценить сам, то при покупке бизнеса без квалифицированного оценщика не обойтись. И дело не только в том, что здесь потребуются специальные знания, но и в том, что информацию о положении дел на предприятии нужно грамотно извлечь и правильно интерпретировать.

В «Магазине готового бизнеса» считают, что главным фактором определения стоимости предприятия является его чистая прибыль, причем не бухгалтерская, а те деньги, которые хозяин может снимать с предприятия.

1. «Прежде всего, покупатель должен обращать внимание на денежные потоки и чистую прибыль, - говорит руководитель департамента оценки «Магазина готового бизнеса» Сергей Харченко.

Если прибыли нет даже в управленческой отчетности, стоит призадуматься».

По наблюдениям экспертов, расхождение между «белой» и «управленческой» бухгалтерией есть абсолютно на всех предприятиях. Конечно, фирмы стремятся работать как можно легальнее. Но даже самым умным удается вывести «в белую» не более 80% своего бизнеса.

2. Вторым по важности показателем, влияющим на стоимость бизнеса, Сергей Харченко считает срок, в течение которого бизнес будет приносить деньги.

Ведь продукция может потерять актуальность, могут появиться конкуренты, предлагающие лучший продукт, кончиться договоры аренды, или по территории производственного помещения запланируют провести эстакаду, как в кинофильме «Гараж».

Бизнес на арендуемых территориях стоит дешевле и «отбивается» быстрее, но имеет больше рисков, связанных с ненадежностью аренды.

Если же бизнес делается на собственных площадях и оборудовании, то он дороже, «отбивается» дольше. Но оборудование и особенно недвижимость сами по себе являются ликвидным активом. Их можно с наваром продать даже в случае развала бизнеса.

Нематериальные активы.

Специалисты расходятся в оценке такого явления, как гудвил - нематериальные активы фирмы, состоящие из брэнда, деловых связей, таланта работников, собственных ноу-хау и т.п.

Для малого бизнеса, конечно, гудвил не так существенен, как в больших корпорациях, тратящих на продвижение брэнда огромные средства.

Доля гудвила в стоимости, скажем, пекарни невелика, хотя все равно есть - репутация, мастерство кулинара, рецепты.

Но бывают случаи, когда гудвил составляет существенную часть стоимости бизнеса. Например, ценность фирмы, pазрабатывающей программное обеспечение, принципиально мало зависит от арендуемых площадей или собственных компьютеров. В этом случае самое главное - светлые головы, имена разработчиков и менеджеров, а также их связи.

Иными словами, фирма может и не располагать большими материальными активами, балансовая стоимость ее имущества будет невелика, но она способна генерировать существенные финансовые потоки. Это часто относится к информационным, консалтинговым предприятиям. Такие фирмы стоят гораздо дороже, чем совокупность их имущества.

Разница между продажной ценой фирмы и ценой ее материальных активов как раз и является стоимостью этого самого гудвила. Закавыка только в том, что каким-то иным способом определить гудвил - кроме как в обстоятельствах продажи фирмы - чрезвычайно сложно.

Кадровое наполнение бизнеса.

Важным фактором формирования гудвила, общей стоимости, а то и жизнеспособности бизнеса является трудовой коллектив предприятия, его квалификация и управляемость. Весь бизнес может висеть на одном человеке, а это огромный риск.

Известен случай в страховом бизнесе, когда главный менеджер по продажам оставил фирму после смены собственника, и с ним ушли 40% клиентов, то есть почти половина бизнеса. Ему хватило, чтобы основать собственную страховую компанию.

Но речь идет не только о топ-менеджерах, которые могут перейти на другую заботу и увести клиентуру. Не менее серьезными проблемами чреваты капризы главного автослесаря дяди Вани с золотыми руками, на котором держится весь бизнес автосервиса.

Смешно, но судьбу химчистки может решить пятновыводчик с окладом в 6 тысяч рублей. Профессия очень редкая, а без такого специалиста химчистка теряет и смысл, и клиентов.

Методы оценки бизнеса.

Оценщики пользуются мудреными методиками, суть которых упрощенно сводится к следующим:

1. Рыночный метод - производится анализ подобных сделок на рынке, делаются необходимые скидки-надбавки в зависимости от конкретных обстоятельств бизнеса, и таким образом выясняется стоимость предприятия, которое вы хотите купить.

Это метод, которым все пользуются при покупке жилья или автомобиля, - оттолкнуться от цен на похожий товар на рынке.

2. Восстановительный метод - бизнес оценивается в ту сумму, которая потребовалась бы для развития аналогичного бизнеса с нуля.

3.Доходный метод - в этом случае рассматривается доход, который дает или станет приносить предприятие.

Здесь на оценку влияет срок, за который можно «отбить» вложенные в покупку средства. Сейчас нормальным для малого бизнеса признается срок окупаемости приобретенного предприятия, равный полутора годам.

Работающий бизнес никто не продаст меньше, чем за прибыль 7-8 месяцев.

Редко какой бизнес продается дороже, чем за две-две с половиной годовые прибыли.

По словам менеджера инвестиционно - банковского департамента инвестиционного холдинга «ФИНАМ» Александра Бутова:

в первую очередь, стоимость бизнеса определяют положение предприятия на рынке и его выручка

далее идут рентабельность и кредиторская задолженность

важен фактор доходности - прогноз денежных поступлений на перспективу и срок, за который может окупиться приобретение.

Но на практике, - говорит Александр Бутов, - покупатели часто пользуются своей наивной методикой: выручка умножается на рентабельность и на количество лет, за которое новый владелец хочет окупить сделку.

Почему-то нормальным сроком считаются три года».

Процедура передачи «собственности на бизнес».

Самый щекотливый и сложный вопрос - как отдать деньги и вступить в право владения новым бизнесом. Очень хочется, чтобы между двумя этими актами не было слишком большой или даже непреодолимой дистанции.

Необходимо сказать, что риски, в том числе криминальные, здесь действительно есть. Есть риски несоблюдения договоренностей, надувательства - некоторые фирмы-посредники даже предлагают клиентам услуги физической безопасности. Но, как свидетельствует опыт последних лет, махинации в этой сфере становятся все менее грубыми и более изящными.

Общая тенденция - все стараются не нарушать законодательство, тем более, уголовное. Что, впрочем, требует еще больше усердия от консультантов-посредников, следящих за чистотой сделки.

Директор юридического департамента «Магазина готового бизнеса» Сергей Самсонов к числу главных рисков относит:

Скрытые внебалансовые обязательства продаваемого предприятия.

При некоторых схемах продажи старые долги, которые прежнему владельцу удалось скрыть - например, не учтенные по балансу векселя, какие-то поручительства, гарантии - могут вылезти наружу уже после сделки. И новому владельцу от них не отвертеться;

Риск же неисполнения обязательств по сделке купли-продажи бизнеса, то есть невыплаты денег или неполучения прав на бизнес, при грамотном посреднике с хорошей репутацией в принципе сводится к минимуму.

Нормальный посредник изучает кредитную историю предприятия, собирает информацию из области безопасности. Обычно он отвечает за всю документацию, связанную с оценкой, - ведь у него должна быть лицензия оценщика.

В некоторых случаях посредник может брать на себя по договоренности со сторонами финансовые гарантии по факту сделки, но это бывает крайне редко.

Процедура передачи денег.

1. Сначала между покупателем и продавцом подписывается соглашение о намерениях, потом покупатель передает на руки продавцу под расписку или вносит на его счет некий аванс.

2. После этого идет проверка всех заявленных обстоятельств бизнеса.

3. Когда решение принято, покупатель открывает аккредитив в пользу продавца.

4. Затем подписывается договор купли-продажи 100% доли или акций в зависимости от организационно-правовой формы предприятия.

5. Банк допускает продавца к средствам аккредитива только на основании подписанного и заверенного договора купли-продажи и зарегистрированного в налоговой инспекции нового учредительного документа.

Иногда вместо аккредитива покупатель арендует депозитную ячейку, которая используется для оплаты по тому же механизму: банк открывает продавцу доступ к ячейке при передаче покупателю документов, удостоверяющих его право владения бизнесом.

Деньги передать легко.

Процедура купли-продажи

С юридической точки зрения, существуют четыре формы покупки-продажи бизнеса.

1. Первой и основной является замена учредителей в ООО либо в ЗАО - как в юрлице, владеющем бизнесом. Это достаточно простой способ.

Его минус - юрлицо при новом хозяине сохраняет свою старую кредитную историю.

Могут всплыть неизвестные внебалансовые обязательства.

Есть и существенный плюс: замена учредителей не требует получения всего пакета разрешительной документации, лицензий, если бизнес лицензируется.

Надо лишь зарегистрировать изменения состава учредителей в налоговой инспекции.

Бизнес как бы остается нетронутым, со своими плюсами и минусами. Просто учредители и хозяева - другие люди.

2. Второй способ - создание нового юрлица и передача ему активов, связанных с покупаемым бизнесом.

Активы могут, как продаваться, так и переводиться иным способом.

При продаже имущества от одного юрлица другому, естественно, возникают налоги, которые, впрочем, можно минимизировать. Способ тоже простой, но также имеющий существенный недостаток.

Новое юрлицо должно заново получать весь комплект разрешительной документации и лицензии, если они требуются. А это очень хлопотное дело.

По свидетельству экспертов, пару лет назад на получение всех документов для салона красоты ушло три недели. Год спустя пришлось потратить уже пять недель. Сейчас - почти три месяца. Вот к таким результатам привела объявленная как раз два года назад кампания по борьбе с административными барьерами. Три месяца готовое предприятие будет простаивать, и нести убытки безо всякой деловой причины. Из-за бюрократических домогательств.

Зная ситуацию, посредники-консультанты поступают следующим образом. Они загодя создают юрлицо и получают на него всю необходимую документацию. Это сводит простои к минимуму. Но в некоторых случаях два разрешения на одно дело получить нельзя, приходится сначала дезавуировать старое, а потом ждать нового.

3. Третья форма, предлагаемая законом, - продажа предприятия как имущественного комплекса. Но таких случаев, когда предприятие было бы зарегистрировано как имущественный комплекс, немного.

Наоборот, зачастую на одном юрлице «висят», например, автомойка, два ресторана и заправка, а продается только заправка.

Сделки купли-продажи бизнеса по такому варианту происходят крайне редко. Хотя специалисты считают этот способ оптимальным - он практически снимает все описанные выше риски, связанные со скрытыми внебалансовыми обязательствами или необходимостью получать кучу новых разрешений.

Описанные три способа пригодны для продажи нормально функционирующих предприятий. 4. Есть и четвертый - для вымирающих. Это продажа через ликвидацию. Речь идет, конечно, о дружественном банкротстве. Условно говоря, покупатель и продавец договариваются, продавец инициирует процедуру ликвидации предприятия, его имущество описывают, продают на торгах, где его и приобретает новый собственник.

Правда, тут есть риск, что придет другой претендент и перебьет цену. Но специалисты говорят, что если все сделать грамотно, то переход бизнеса к нужному покупателю гарантирован. Этот механизм пригоден и для малого бизнеса, и для среднего, и для крупного.

Зачем нужны посредники

Cамое важное в этой сфере - это, консультации, оценка, информация, сопровождение. Ни один вменяемый инвестор не станет покупать бизнес, полагаясь лишь на свою смекалку.

Фактор знакомства для российского бизнеса остается очень важным. И покупатель с продавцом часто нуждаются в рекомендациях третьих лиц, лично знакомых со сторонами.

Достаточно большая доля сделок проходит и без этого. То есть становится обычной нормальная рыночная ситуация, когда продавец и покупатель изначально ничего друг о друге не знают.

Посредник сводит их, помогает с предпродажной подготовкой, нередко выступает бизнес-консультантом и помогает очистить бизнес.

Он же оценивает предприятие, наводит справки о высоких договаривающихся сторонах в интересах каждой из них, обеспечивает правовое сопровождение и иногда даже решает вопросы безопасности.

Услуги посредника-консультанта стоят 2-15% от суммы сделки - все посредники подчеркивают, что подход у них сугубо индивидуальный. Причем оплачивает их продавец.

Дело в том, что продажи осуществляются из того набора предложений, который сформирован продавцами, поэтому и приходится платить посреднику. Впрочем, никто не мешает и покупателю оплачивать услуги посредника.

К затратам, возникающим в ходе сделки, следует отнести и налоги. Умный посредник, конечно, поможет их минимизировать. Сам по себе факт купли-продажи бизнеса объектом налогообложения не является.

Налоги возникают, если в ходе сделки переходило имущество. Или если бизнес продавался путем покупки долей или акций и цена покупки превосходила номинал - вот эта разница считается доходом продавца и облагается подоходным налогом - 13%, если речь идет о физическом лице.

Понятно, что в случае с ООО стопроцентная доля предприятия может оцениваться в 10 тысяч рублей по номиналу уставного капитала, но бизнес может стоить 100 000 долларов. То есть разница между номиналом и рыночной ценой составит 99 700 долларов и должна облагаться налогом как доход продавца.

Нередко стороны идут на юридический риск, занижая формальную стоимость бизнеса, либо договариваются поделить бремя налогов.

Сейчас на рынке есть десятки, и даже сотни предложений по продаже бизнеса. Продаются не только заводы и пароходы, но и маленькие предприятия, управлять которыми по силам обычному чело веку, имеющему хоть какую-то деловую сметку.

Этот рынок может быть также интересен для действующих предпринимателей, желающих диверсифицировав свой бизнес.

Наша компания сопровождает инвестиционные проекты на всех этапах жизненного цикла. Сегодня — об оценке бизнеса как инструменте подготовки компромисса между позициями сторон по поводу цены. Вот наиболее часто применимые методы оценки рыночной стоимости, с которыми может столкнуться предприниматель-продавец.

По понесенным затратам

Основа этого подхода — вера, что такой же бизнес может быть создан другими людьми за сравнимые сроки и с сопоставимыми затратами. Если предприниматель соглашается на это, возникает вопрос: во сколько обошлось создание и развитие компании до сегодняшнего дня. Наиболее характерные темы для обсуждения:

- Сколько вы уже вложили?

- Какие задачи удалось решить?

- Сколько человек вы наняли и какой у вас ФОТ (фонд оплаты труда)?

- Сколько денег вложили в аренду и покупку приборов, лицензий и прочих активов, пригодных для дальнейшего использования?

- Какая бы у вас была зарплата, если бы вы делали то же самое в большой компании?

- Кто оказывал вам «условно бесплатные» услуги?

Подтекстом обсуждения является стремление просуммировать все затраты «на круг» и предложить считать их оценкой бизнеса «до денег» (это означает, что добавленные инвестором средства будут считаться стоимостью его, инвестора, дополнительной доли). Например, все ваши заявленные затраты признаны инвестором и составили $2 млн. В таком случае, $1 млн от инвестора поднимет стоимость бизнеса до $3 млн, а его доля составит одну треть от бизнеса, возникающего в результате инвестиций («после денег»). Очевидно, такой подход основан на оценке минимально возможных затрат на проект и, поэтому для продавца невыгоден — он не позволяет учесть гудвил компании (созданные вами и вашим бизнесом нематериальные активы в виде идей, изобретений, полезных моделей и пр.).

На нашей практике оценку по затратам чаще всего предлагают бизнес-ангелы, желающие снизить для себя порог вхождения в стартапы. Предприниматель должен сам решать, насколько остро ему нужно получить инвестиции, чтобы согласиться с заведомо низким уровнем оценки. Иногда живой и растущий бизнес, оцененный низко, лучше, чем высоко оцененный бизнес, который пришлось закрыть из-за недостатка оборотных средств.

По суммарной стоимости активов

Метод особенно хорош для владельцев крупных материальных активов: недвижимости, шахт, тоннелей, скважин и производств. В то же время этот метод часто дает искаженные или необоснованные оценки стоимости бизнесов, активно работающих с нематери-альными активами или занятых в инновационной сфере.

Как и в предыдущем случае, есть риск серьезной недооценки гудвила, заведомо невозможно учесть компетенции, качество и потенциал персонала в бизнесах, основанных на труде (labor intensive). Для таких бизнесов оценка по суммарной стоимости активов, как правило, тоже дает заниженные значения.

В нашей практике был предприниматель, который предложил новый способ проведения химических реакций между веществами в жидкой и газообразной фазе. Он утверждал, что его патент стоит €120 млн. К сожалению, это мнение не было подтверждено независимыми оценщиками и, как следствие, подтвердить высокую оценку его бизнеса ссылкой на патент не удалось. Через некоторое время проект получил необходимую финансовую поддержку, но совсем другими механизмами привлечения ресурсов и по гораздо более низкой оценке.

По отраслевым аналогам

В этом методе используются сведения о покупке/продаже близких по профилю компаний. Метод простой и в целом логичный: если похожие компании (или доли в них) продавались по таким-то ценам, то почему не взять их среднее значение за справедливую оценку, адаптировав эту оценку к данному конкретному бизнесу с помощью нехитрых коэффициентов, учитывающих масштаб и специфику. При подготовке оценки по отраслевым аналогам предприниматель должен задать себе, в частности, примерно такие вопросы:

- Кто ваши конкуренты? Чем вы от них отличаетесь?

- Какие сделки в России и мире проходили с похожими компаниями?

- Насколько ваша компания уступает лидерам отрасли по качеству управления?

- Насколько ваш географический рынок отличается от рынка, на котором действуют компании с известной ценой?

- Следует ли при оценке вашей компании применять отношение стоимости к обороту, или к показателю EBITDA, или к чистой прибыли?

- Если в вашем проекте важна аудитория, то какое отношение цены сделки к объему аудитории было в похожих сделках, а главное, следует ли его учитывать для вашего проекта?

Метод дает возможность получить практически мгновенную оценку. Но любые мультипликаторы принципиально показывают усредненные свойства отрасли (и то, если верно подобраны аналоги!) и не зависят от вашего бизнеса — они могут измениться по абсолютно не зависящим от компании причинам (например, экономический кризис в той стране, откуда взято большинство аналогов) и тем самым заведомо неточно соответствуют свойствам объекта оценки. Если вы интенсивно развиваете бизнес, активно используете реинвестирование прибыли, то оценка по аналогам может оказаться для вас прямо невыгодной: на такой стадии жизненного цикла компании ее EBITDA может быть отрицательной, прибыль — отсутствовать, а оборот еще весьма далек от запланированного уровня!

В России стала распространенной версия о существовании мифических «отраслевых правил», например: «никакой бизнес такого типа не может стоить больше 5 EBITDA». Это не так, все бизнесы обладают уникальными чертами, которые необходимо учесть при оценке.

По прогнозу денежного потока

Этот способ в наибольшей степени пригоден для оценки компании с учетом будущих перспектив ее развития. Для построения оценки по данному методу необходимо иметь обоснованный, вызывающий доверие финансовый прогноз на 5 лет вперед. Обсуждение с потенциальным инвестором включает себя в этом случае следующие вопросы:

- Сколько вы сейчас зарабатываете?

- Когда планируете достигнуть точки безубыточности?

- Когда будет достигнута окупаемость?

- Какие у вас планы по доходности/прибыльности на следующие 5 лет?

- Каковы ваши оптимистические прогнозы?

- …а теперь объясните разницу между консервативным и оптимистическим прогнозами!

Идея метода проста: бизнес стоит столько, сколько он принесет денег в будущем, но текущая оценка определяется с дисконтированием, так как деньги за долю в бизнесе будут заплачены уже сегодня (discounted cash flow — DCF). Практика оценки выработала несколько подходов к определению коэффициента дисконтирования. Все они, однако, основаны на сопоставлениях с общими рыночными факторами и экспертных оценках. А раз так, то получается, что инвестор должен принять на веру прогноз предпринимателя, а предприниматель — поверить в корректность экспертизы инвестора. Дискуссии, возникающие по этому поводу, могут быть более плодотворны, если предприниматель знает основы финансовой математики (IRR, NPV, CAPM, beta и пр.) Это в принципе несложно, но требует практики.

Вот, например, ситуация: наш клиент (предприниматель) претендовал на оценку в $40 млн, но все наши расчеты по его же прогнозам показывали значение оценки в два раза более низкое. Мы отказались привлекать инвестиции по сильно завышенной, на наш взгляд, оценке. Клиент начал работу по привлечению самостоятельно и через 10 месяцев заключил инвестиционный договор по оценке $22 млн. Но за эти 10 месяцев появились конкуренты-заменители, которые доставляют предпринимателю массу проблем и поныне, но это уже совсем другая история…

Ускользающий оптимум

Получается, что справедливой оценки не бывает? Вовсе нет, справедливой является оценка рыночной стоимости, построенная по любой общепризнанной методике, вы можете спорить и добиваться своего. Других ориентиров просто не существует. Нужно точно понимать, что каждый подход к оценке обладает своими достоинствами и недостатками:

- Оценка исключительно по финансовым показателям может основываться на несбыточных планах, приобретатель может всегда подвергнуть сомнению и вашу стратегию, и вытекающий из нее прогноз

- Ставка дисконтирования — произвол эксперта, подкрепленный отраслевой эмпирикой

- Метод отраслевых аналогов не позволяет справедливо оценить перспективы развития

- Мультипликаторы не связаны со структурой бизнеса и не отражают его специфику

- Оценка по стоимости активов не всегда применима для отраслей с высоким «человеческим фактором» и большим объемом объектов интеллектуальной собственности

Необходимо учитывать, что оценка является необходимым предварительным ориентиром, только в результате переговоров можно перейти к окончательной цене. Цена — продукт компромиссов и атрибут конкретной сделки. Если приобретатель доли в вашем бизнесе заинтересован очень сильно, то цена может превысить оценку. Однако важно понимать, ПОЧЕМУ ваш бизнес нужен ему так сильно и верно прогнозировать развитие событий после того, как у вас появится новый акционер и начнут работать новые, коллегиальные органы управления.

Вместе с тем любому предпринимателю, который планирует привлечение инвестиций или продажу доли (или всего) бизнеса, можно порекомендовать шесть несложных тактик работы с инвестором/приобретателем, которые помогают в достижении компромисса:

- Оценка — обоюдоострое оружие. Приобретайте полезные компетенции до встречи с инвестором

- Любой метод оценки обладает недостатками: применяйте несколько методов параллельно для взаимной проверки и достижения справедливых значений (ищите оптимум)

- Используйте наиболее адекватные для вашего бизнеса методы оценки, настаивайте на своем мнении (вы — лучший эксперт в своей области!)

- Помогайте инвестору провести экспертизу бизнеса компании, будьте готовы обосновать свою стратегию в любой момент, днем и ночью

- Оценка — полезный инструмент ведения переговоров о цене инвестиционной сделки. Знайте и учитывайте свои оценки, но активно торгуйтесь по цене.

- Цена одного и того же бизнеса отличается для каждого «покупателя» — правильно выбирайте инвесторов.

Использование этих тактик не гарантирует высокой цены, но по крайней мере позволит избежать необоснованно низких оценок.